收购国际时尚品牌后,能否沉淀出自己的时尚基因是中国投资者面临的最大挑战

2018年,全球奢侈零售行业风起云涌,LVMH、Chanel和Gucci母公司开云集团为争夺头部霸主的位置互相紧咬不放,Burberry、Salvatore Ferragamo和Tod's集团等中档奢侈品牌则继续沦陷,个人设计师品牌更是集体遭遇危机。

螳螂捕蝉,黄雀在后。各奢侈时尚品牌在为占领市场份额而作出大胆举措,刺激整体行业氛围上升的同时,手中握有丰厚资金的中国投资者们蠢蠢欲动,都想趁大洗牌的时机瓜分一块蛋糕。

据咨询公司德勤最新报告,去年全球收购并购交易数同比大涨22%至265起,其中奢侈时尚行业最为活跃,占总交易数45%,特别是化妆品和香水增速最猛,去年共发生44起,占总数的17%,而服装和配饰的收购并购交易则共计73起,占总数的28%,正引发各路资本的追捧。

另据时尚商业快讯不完全统计,去年全球时尚产业共发生了逾100起投资和收购交易,是上一年的3倍,平均每个月8起收购。其中部分奢侈品牌成为各大投资集团争抢的对象,而被LVMH、Gucci母公司等巨头剥离的个人设计师品牌也在吸引不同投资者的关注,互联网时代催生的新兴美妆品牌则成为各大集团眼中的新目标。

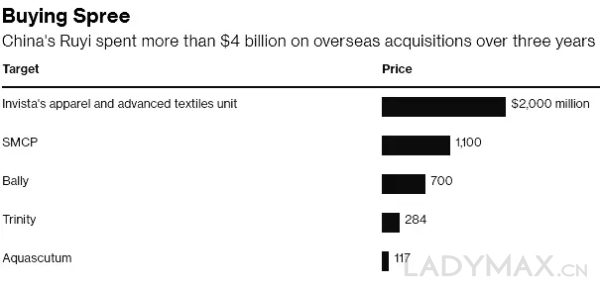

在服装和配饰领域的收购交易中,中国的投资巨鳄是绝对的主角,山东如意于去年1月成功以7亿美元拿下瑞士奢侈品牌Bally,复星国际则紧随其后于2月斥资1.2亿欧元收购了法国奢侈品牌Lanvin控股权,1个月后又斥资5500万欧元收购奥地利内衣品牌Wolford。

去年10月,上海之禾时尚集团ICICLE以420万欧元拿下法国奢侈品牌Carven,于今年6月任命Balenciaga原高管Daphn Cousineau为Carven总经理,负责监督管理该品牌的重启工作。

进入2019年,中国投资者通过收购来布局奢侈时尚行业的步伐并未放慢,且形式愈发多样。区别于去年的奢侈品牌,今年中国买家们的收购目标更多来自时装和运动服饰领域。

今年1月,ochirly母公司赫基集团收购高端牛仔品牌集团Denham Group,随后安踏体育牵头的财团斥资46.6亿欧元收购户外运动品牌始祖鸟母公司亚玛芬体育Amer Sports。两个月后,国内服饰集团珂莱蒂尔以23.9亿港元的价格收购Keen Reach全部发行股份,间接持有娜尔思、奈蔻和恩灵3个女装品牌,并在交易完成后将“珂莱蒂尔控股有限公司”更改为“赢家时尚控股有限公司”。

英国时装品牌L.K. Bennett则于4月正式被中国特许经营商Rebecca Feng新成立的英国公司Byland U.K. Ltd.控股,交易由负责监管该品牌破产重组的咨询公司安永会计师事务所负责,但未公布金额等具体细节。据Rebecca Feng透露,Byland U.K. Ltd.成立的唯一目的就是收购L.K. Bennett,并认为L.K. Bennett是质量的代名词,在海外市场有着很大潜力。

今年5月,国内运动服饰集团特步宣布以2.7亿美元约合18亿人民币的价格收购韩国衣恋集团旗下K-Swiss、Palladiu以及supra三个品牌的设计、开发及营销权。其中K-Swiss于1966年成立,因制造了全球首对全皮网球鞋为消费者所熟知,后于2013年被衣恋集团收购,当时的交易价格约为1.7亿美元。据数据显示,2018年K-Swiss净利润为1.1亿美元。

有分析表示,和安踏、李宁等竞争对手一样,特步也正由单一品牌拓展为多品牌集团。截至去年12月底,特步总收入同比大涨24.8%至63.83亿元,其中下半年收入增速达到30.4%,较上半年18.1%的同比增速明显加快,净利润则同比大涨60.9%至6.56亿元。咨询公司Azoya Group表示,中国的运动服饰市场价值估计超过310亿美元,为全球第二大市场。

另据时尚商业快讯报道,香港多品牌零售商I.T收购瑞典设计师品牌Acne Studios 10.9%股权的交易于2019年5月10日正式完成。Acne Studios是一间于瑞典正式注册成立的公司,该集团在不同国家以Acne Studios品牌经营男士和女士成衣时装、鞋类、配饰及牛仔布服装的零售及批发业务。在截至2017年及2018年8月31日止年度内,Acne Studios净利润分别为1.48亿港元及1.44亿港元。

5月23日,国内女装服饰集团拉夏贝尔通过收购LACHA APPAREL II SRL 60%股权以间接获得法国服饰品牌Naf Naf余下60%股权的交易即将完成,Naf Naf将成为拉夏贝尔旗下的附属公司。去年6月底,拉夏贝尔以2080万欧元从VIVARTE SAS手中买下了Naf Naf 40%的股权。据悉,拉夏贝尔选择向一家独立于且与公司及其关连人士并无关连的财务机构贷款不超过3800万欧元以缓解资金压力。

为打造成国际化的轻奢时尚品牌运营平台,如意集团于上个月决定用约40亿元人民币间接控股北京如意时尚投资控股有限公司,将Gieves &Hawkes 、Kent &Curwen 、Cerruti 1881、D’URBAN 及雅格狮丹等深受消费者青睐的国际高端服装品牌收入囊中。

与此同时,由如意集团控股的法国时尚公司SMCP于2018年提前实现年销售额达10亿欧元的目标后,也开始通过收购来扩张旗下业务,将收购男装品牌De Fursac,正式进军男装市场。

复星国际同样在不断加码时尚领域,在拿下Lanvin和Wolford后成立复星时尚管理公司,近日又与上海豫园股份共同收购德国时装集团Tom Tailor Holding SE 76.75%股份。截至7月16日,本次投资收购股权交割结束,豫园股份投资收购Tom Tailor29.99%股份,复星国际直接持有 Tom Tailor 46.75%股份。

据悉,长期陷入业绩低迷困境的法国针织品牌Sonia Rykiel也将落入中国买家手中。巴黎商业法庭在7月1日早间针对该品牌的破产重组举行了非公开听证会,从9名竞购者中筛选出三名潜在买家,分别为奢侈品牌 Balmain 原首席执行官 Emmanuel Diemoz、一个在巴黎从事房地产和医药的家族以及一家中国公司。

深有意味的是,除了时装品牌,持续输出时尚人才的伦敦艺术大学也成为中国投资者的目标。据英国媒体消息,中国光大集团旗下地产物业公司光大永年将斥资8200万英镑约合7.2亿人民币收购伦敦艺术大学的伦敦时装学院校。据悉,光大买下的是永久物业产权,单价约为1062英镑每平方英尺,折合人民币10万每平方米,年租金回报率为4.4%,目前伦敦时装学院的租期还剩11年。

另有消息人士向时尚商业快讯透露,同属伦敦艺术大学的中央圣马丁学院所在建筑的主街近日在欧时力母公司赫基集团的赞助下更名为“赫基集团街”,并将集团旗下品牌在路牌上一一列出。

于1967年创办的伦敦时装学院是全球六大时装学院之一,在英国与同属伦敦艺术大学的圣马丁齐名

不过在瞬息万变的奢侈时尚行业,天平从来都不会只向一边倾斜,除了中国买家不断出击,来自中东和欧美的投资者们也在物色着自己的目标。

2019年最先出手的是LVMH,于今年1月收购纽约设计师品牌Gabriela Hearst少数股份,但具体交易条款未透露。Gabriela Hearst是成立于2015年的设计师同名品牌,目前包括成衣和配饰业务,曾打造热门手袋Nina。随后,LVMH又被传正在与美国街头潮牌Off-White母公司New Guards Group就收购事宜进行洽谈。

上周,LVMH更宣布入股Gucci母公司开云集团去年剥离的环保时尚品牌Stella McCartney,具体细节将于9月公布。交易完成后,Stella McCartney会继续担任品牌的创意总监,同时还将担任LVMH首席执行官Bernard Arnualt和执行委员会的特别顾问,以帮助LVMH更好地实现可持续发展。

Stella McCartney认为没有一个投资者能和LVMH相提并论,在LVMH的助力下,品牌有望激发更多的市场潜力

有分析人士指出,在经历更换Louis Vuitton和Dior男装创意总监的“A计划”和Celine推出男装等“B计划”后,LVMH正通过不断丰富自身品牌矩阵以及重新孵化旗下的百年奢侈品牌来进一步压制咄咄逼人的开云集团。

开云集团首席执行官Franois-Henri Pinault也坚定地把矛头对准LVMH,在第一季度财报后的电话会议中表示,集团会继续押注奢侈高端市场,将开始物色新的收购目标。首席财务官Jean-Marc Duplaix则透露,开云集团2018年的自由现金流已达到30亿欧元。

相较之下,爱马仕和Chanel的收购目标大多数为法国和意大利的工坊,进一步掌控原材料供应链。本周Chanel发布声明宣布已收购意大利制革厂Samanta的股份,旨在进一步提升其产品的附加值,爱马仕则于2017年起不断扩大旗下的工坊规模,目前该品牌共有52个生产工厂,其中超过40家位于法国。

意大利奢侈品集团Ermenegildo Zegna也于近日与服饰面料制造商Dondi Group签署了多数股权的收购协议,但未透露具体的交易细节。交易完成后,Dondi-Capelli家族将保留35%的股份,并继续负责业务经营和创意管理。Ermenegildo Zegna集团负责人表示,该收购有助于集团加强其在女性面料方面的掌控力,以更好地布局女装市场。

于去年底以21亿美元拿下意大利奢侈品牌Versace的Michael Kors母公司Capri集团与Coach母公司Tapestry集团的轻奢头部霸主之争仍在继续。有消息称,Tapestry集团和Capri集团将竞购英国鞋履配饰品牌Kurt Geiger,该品牌所有者Cinven的目标价为4.5亿英镑。

过去三年山东如意先后花了40亿美元收购新品牌

此外,意大利时尚品牌Trussardi、法国品牌The Kooples、澳大利亚服装品牌Gazal也分别易主投资基金QuattroR、Lacoste母公司瑞士零售集团Maus Frres和Calvin Klein母公司PVH。已更名为Tennor Holding BV的La Perla母公司日前宣布已以5000万美元的价格收购英国高端时装品牌Ralph&Russo少数股权。

陷入业绩泥潭的意大利设计师品牌Roberto Cavalli则于近日被由Damac Properties创始人兼董事长Hussain Sajwani控股的Vision Investment收购。尽管交易细节暂未披露,但消息人士预计总金额约为1.6亿欧元。德国奢侈品品牌Hugo Boss原大股东、英国私募基金Permira于7月10日宣布收购美国可持续时尚品牌Reformation多数股权,交易预计将于2019年第三季度完成。

值得关注的是,英国在线快时尚零售商Boohoo也趁快时尚行业低迷之际,不断丰富旗下的品牌矩阵,于日前收购陷入困境的同行竞争对手MissPap的品牌和知识产权资产,此前该集团还先后买下PrettyLittleThing和Nasty Gal。MissPap成立于2015年,主要发售灵感来自时装秀、街头和名人的服装,目前MissPap在Instagram上有100万粉丝,其中不乏KOL和真人秀明星。

不过面对持续震荡的全球地缘经济环境,消费人群正逐渐往两极化发展,在全球个人奢侈品消费持续增长的同时,有分析显示部分消费者比起购买更高价的商品如Louis Vuitton手袋或Chanel时装,更愿意选择性价比更高的美妆产品,近两年业界关于化妆品和香水品牌的收购也层出不穷。

自2015年Coty集团一口气从宝洁集团手中接过41个美妆品牌后,该领域新一轮的收购战也正式开启。据德勤对兼并和收购趋势的最新研究发现,时尚和奢侈品行业未来三年的年增长率将在5%至10%之间,其中化妆品和香水领域增速将超越平均增幅,而服装和配饰以及手表珠宝则保持平均增长水平。

另据 Refinitiv提供的数据, 2014年至2018年全球共有179个美妆交易涉及日韩美妆品牌,总交易额达到850亿美元,包括美国强生去年 10 月以 21 亿美元收购日本护肤品牌城野医生母公司 Ci:z、欧莱雅集团4000亿韩元收购韩国时尚公司Stylenanda以及联合利华去年买下Carver Korea 等。

今年1月,欧舒丹斥资9亿美元收购英国高端护肤品牌Elemis,创下其上市以来最大的一笔交易记录。巴西美妆集团Natura于今年3月公开宣布有意收购美国美妆品牌Avon,但业界人士并不看好,告诫Natura集团不要采取进一步行动。

消费人群正逐渐往两极化发展,深受年轻消费者喜爱的新兴美妆品牌也成为业界巨头争夺的对象

联合利华集团也于3月宣布其正在与法国护肤美妆品牌Garancia就收购事宜进行接洽,交易最快在第二季度完成,其它细节暂未披露。今年5月,联合利华还以10亿美元拿下美国新兴护肤品牌Drunk Elephant。高露洁则于本月收购法国抗衰老护肤品牌Filorga,交易金额为15亿欧元。

香港健康消费品集团H&H近日也收购了英国护肤品牌 Aurelia Probiotic Skincare,但未公布具体的交易细节。Aurelia成立于2013年,主要经营一系列身体护理、儿童护肤和抗衰老护肤产品,目前主要在Net-a-Porter等奢侈电商平台发售。尽管该品牌没有公布年度销售额和增长率,但此前有报道称Aurelia在2015年就实现盈利150万美元,2016年至2017年销售额猛涨300%。

传统美妆巨头还将目光转向快速增长的新兴网红品牌。为应对越来越激烈的竞争,Coty集团计划以6亿美元收购Kylie Cosmetics多数股权的谈判,该交易由董事长Peter Harf亲自跟进。截至目前,Coty集团与Kylie Cosmetics拒绝对该消息作出回应。

Euromonitor调研员Eleanor Dwyer曾表示,“人们厌倦了节俭,但她们并没有大量闲钱,所以高端美妆品牌提供了一个绝佳切入点。”市场调研公司Zion Market Research的报告显示,全球抗衰老市场将在2021年达到2160亿美元,同比增长7.5%,不少00后和90后消费者也开始购买抗衰老产品,该细分品类正成为美妆巨头获利的关键一环。

LVMH董事长兼首席执行官Bernard Arnault在去年底决定斥资26亿美元收购酒店运营商Belmond后透露了一个关键信息,奢侈品未来将不仅与产品有关,更多的是生活方式与体验。德勤在此次的报告中也提及,投资者对奢侈酒店的兴趣日趋浓厚,去年相关的收购并购交易数较上一年增加29起至75起。

CPR Asset Management基金经理Anne Le Borgne表示,奢侈品集团需要投资建设多渠道战略,而规模较小的品牌在这方面处于劣势,该行业的持续动荡会提供更多并购机会。

Anne Le Borgne强调,对奢侈品牌而言整合线上线下渠道和提供多元化产品变得至关重要,但需要大量投资才能实现,在这种情况下处境艰难的小品牌可能更倾向于将品牌控制权交给拥有雄厚财力的大型集团。

汇丰银行则认为,奢侈时尚行业在去年实现近10年来最高的估值水平,且随着现金流的增加、利率降低和商业模式的转变,未来业内将出现更多并购交易。

德勤财务咨询与企业融资合伙人Elio Milantoni预计,明年的投资将继续集中在化妆品和香水行业以及服装和配饰领域。报告同样指出,70%的私募股权高管和投资者计划未来三年会倾向于收购时尚或奢侈品公司,并认为化妆品和香水最具吸引力,私募基金未来将在奢侈时尚行业的收购中扮演更加重要的角色。

需要警惕的是,收购容易经营难,Bernard Arnault靠成功的收购战略登上全球第二大富豪的宝座,但近百年来也没有出现第二个Bernard Arnault。随着“抢凳子”的人越来越多,谁能把握好手中的牌将是取胜关键。

被爱马仕收购的中国奢侈品牌上下创始人蒋琼耳曾表示,在中国,奢侈品行业的文化仍未被完全理解,当时上下也只有得到法国奢侈品集团的支持才能建立,因为培养一个品牌需要耐心和时间,而这正是中国投资者最缺乏的。

另有业界人士指出,中国买家接管国际时尚品牌后才是真正的考验,只有深度运营好了,才能沉淀出真正的时尚基因,从而实现更有效的投资。国内投资者不应该单纯地把收购国外奢侈品牌看作自身发展扩张路上的 “捷径”。

归根结底,奢侈时尚最终还是一场寡头之间的游戏,“优胜劣汰”是唯一准则。(作者/周惠宁)

(周惠宁)